Продолжается отчетная кампания по 6-НДФЛ. Налоговые агенты должны сдать очередной расчет не позднее 31 июля, за исключением тех, кто не платил работникам в отчетном периоде. Пример заполнения 6-НДФЛ за 2 квартал 2017 года с подсказками поможет заполнить форму быстро и без ошибок.

Форму расчета 6-НДФЛ ФНС утвердила приказом от 14.10.2015 № ММВ-7-11/450. С тех пор ведомство выпустило немало разъяснений по ее заполнению. Расскажем подробнее об особенностях заполнения, рассмотрим спорные и важные моменты, покажем на примере, как отражать доходы и налог.

Заполнение 6-НДФЛ за 2 квартал 2017 года на примере

Расчет 6-НДФЛ состоит из титульного листа и двух разделов с датами и суммовыми показателями. Заполняйте форму внимательно. Ошибки могут привести к пеням и штрафам. Проверьте свой отчет по контрольным точкам, чтобы избежать претензий налоговой.

Пример заполнения титульного листа 6-НДФЛ за 2 квартал

Титульный лист заполняйте как обычно. Обратите внимание только на заполнение следующих полей.

Код отчетного периода для расчета за 2 квартал 2017 года - это код "31".

Наименование организации . Организации указывают сокращенное наименование, а при его отсутствии - полное. Предприниматели указывают полностью фамилию, имя и при наличии - отчество.

КПП - в этом поле организации ставят 9-значный код, например "770801001", предприниматели - прочерки.

Номер корректировки - надо поставить "000", если расчет первичный. Если первый уточненный - "001" и т. д.

"Код по месту нахождения (учета)" - в этом поле поставьте 3-значный код:

- 212 - если организация сдает расчет в инспекцию по ее местонахождению;

- 120 - если ИП сдает расчет в инспекцию по месту жительства;

- 320 - если ИП сдает расчет в инспекцию по месту осуществления деятельности.

Остальные коды в приложении 2 к порядку, утвержденному приказом ФНС от 14.10.2015 № ММВ-7-11/450.

То есть в отчете за головной офис ставьте код 212 (см. пример ниже). Этот же код поставьте, если отчетность за подразделения сдает главный офис. Если подразделение самостоятельно сдает 6-НДФЛ, ставьте код 220.

Код по ОКТМО :

- организации - указывают код муниципального образования, на территории которого находится организация или обособленное подразделение;

- предприниматели на ЕНВД (патенте) - код по месту учета в связи с осуществлением такой деятельности, а в остальных случаях - код по месту жительства.

Дата - день, месяц и год представления расчета. Например "27.08.2017".

Пример заполнения разделов 1 и 2 расчета 6-НДФЛ за 2 квартал

| Строка | Состав | Комментарии |

|---|---|---|

| 010 | Ставка налога | Если компания начисляла НДФЛ по разным ставкам, то для каждой надо составить свой раздел 1. |

| 020 | Начисленные доходы | Именно начисленные, фактические выплаты для этой строки не имеют значения. Например, если дата выдачи зарплаты за июнь выпадает на июль, то в строку 020 ее надо занести. |

| 025 | Начисленные доходы в виде дивидендов. | Дивидендов не может быть больше, чем всех доходов в строке 020. |

| 030 | Вычеты, полученные сотрудниками с доходов из строки 020 | Это стандартные, социальные, имущественные вычеты, а также необлагаемая часть материальной помощи, подарков и призов. Если из строки 020 вычесть строку 030, получится налоговая база. |

| 040 | Исчисленный НДФЛ, то есть база, умноженная на ставку | То есть база, умноженная на ставку. . |

| 045 | Налог, рассчитанный с дивидендов | Для резидентов ставка 13%, для нерезидентов 15%. |

| 050 | Фиксированные авансовые платежи, которые компания зачла в счет НДФЛ с доходов патентных иностранцев | Эти платежи компания зачитывает в счет НДФЛ с доходов патентных иностранцев. |

| 060 | Количество физлиц, получивших доходы по договорам обоих видов – трудовым и гражданско-правовым | Если работник все полугодие не получал доходы или получал только необлагаемые (например, пособие по уходу за ребенком), то такого сотрудника включать не надо. |

| 070 | Удержанный налог | Эта строка общая для всех ставок. Заметим: не факт, что периоды начисления и удержания НДФЛ одни и те же. Например, если зарплату за декабрь компания выдала работникам уже в январе, то налог с нее не будет отражен в строке 020. Но в строке 070 он, наоборот, необходим. А у июньской зарплаты, которую компания перечислила в июле, обратная ситуация: в строке 020 НДФЛ нужен, в 070 - нет. |

| 080 | Неудержанный налог | Такой налог возникает, когда у компании есть обязанность удержать НДФЛ в отчетном периоде, но это сделать невозможно. Например, нет средств для удержания налога с дохода в натуральной форме. Если же срок удержания еще не наступил (к примеру, у уже упомянутой июньской зарплаты, выданной в июле), то НДФЛ не считается неудержанным. |

| 090 | Возвращенный НДФЛ, ранее удержанный в излишнем размере | Фактически возвращенный НДФЛ, а не тот, который компания обязана вернуть. |

Соответственно заполняйте раздел 2.

В строки 100 и 120 ставьте даты по кодексу. Например, в строке 100 дата получения дохода по зарплате - всегда последний день месяца. А если работник увольняется, то последний рабочий день, за который компания начислила зарплату (п. 2 ст. 223 НК РФ). Ошибка - если написали день фактической выдачи денег.

В строке 120 пишут крайний срок перечисления НДФЛ. По зарплате - день, следующий за выплатой, а по отпускным и пособиям - последний день месяца. Дата может быть позже, если срок попадает на выходной. Тогда он переносится на ближайший рабочий.

В разделе 2 можно объединить выплаты, по которым совпадают три даты: получения дохода, удержания НДФЛ и крайний срок перечисления налога. Объединить строки можно по сотрудникам, которые получили отпускные в один день. Но блоки надо разбить, если в один день перечислили зарплату и пособия. Дата получения дохода по зарплате - последний день месяца (п. 2 ст. 223 НК РФ). По пособиям - день выдачи (подп. 1 п. 1 ст. 223 НК РФ).

В разделе 2 всего пять строк (см. таблицу).

| Строка | Состав | Комментарии к примеру заполнения |

|---|---|---|

| 100 | Дата фактического получения дохода | Правила определения этой даты для каждого дохода прописаны в статье 223 НК РФ. Для каждого вида дохода правила определения этой даты свои. У зарплаты это всегда последний день месяца, и неважно, если он попадает на выходной. |

| 110 | Дата удержания НДФЛ | Это день фактической выплаты дохода: ведь компания удерживает НДФЛ именно на эту дату (п. 4 ст. 226 НК РФ). |

| 120 | Срок перечисления НДФЛ | Крайний срок оплаты налога, установленный пунктом 6 статьи 226 НК РФ. Практически для всех доходов это следующий день после даты удержания. Исключения составляют лишь отпускные и больничные: у таких выплат крайний срок - последний день месяца, в котором их выплатили. Строка 120 не может приходиться на выходной или праздник, так как в этом случае переносится на ближайший рабочий день. Есть ошибочное мнение, что дата в строке 120 - это день фактического перечисления НДФЛ. Но на самом деле дни, в которые компания заплатила налог в бюджет, не влияют на заполнение расчета. |

| 130 | Сумма дохода | Разные доходы можно суммировать в одной и той же строке 130, если все даты в строках 100-120 у них совпадают. |

| 140 | НДФЛ, удержанный с доходов из строки 130 | Налог, перечисленный в бюджет, не влияет на заполнение расчета. |

Важно

В раздел 2 расчета 6-НДФЛ за 2 квартал 2017 года (полугодие) надо заносить доходы только за последние три месяца отчетного периода. То есть за апрель, май и июнь. Причем ориентироваться надо на строку 120 - срок перечисления НДФЛ.

Налоговая служба пришла к этой позиции сравнительно недавно в письме от 15.12.2016 № БС-4-11/24063. До этого официальных разъяснений не было, и компании заносили доходы в раздел 2 исходя из даты удержания в строке 110.

Здесь возникает расхождение в отражении переходящих доходов в разделах 1 и 2. Ведь если налог удержан в одном периоде, срок его перечисления может попасть уже на следующий период. Предположим, компания выдает зарплату в последнее число каждого месяца. Тогда срок перечисления выпадает уже на следующий месяц. И в разделе 2 расчета за 2 квартал появится зарплата за март, апрель, май. А июньская зарплата перейдет в раздел 2 уже за девять месяцев.

Между тем, в строке 070 отразится налог с зарплаты за все 6 месяцев. Это может показаться нелогичным: ведь налог удержан в предыдущем периоде, а присутствует в разделе 2 расчета за текущий. Многие бухгалтеры даже заявляли об ошибках, когда программы после выхода разъяснения ФНС стали формировать раздел 2 исходя из строки 120. Но такова позиция налоговой службы, и безопаснее ей следовать.

Как проверить 6-НДФЛ за 2 квартал 2017 года

После заполнения расчета целесообразно проверить его по методике ФНС. Контрольные соотношения содержатся в письме налоговой службы от 10.03.2016 № БС-4-11/3852@.

Точность строки 040 не должна быть абсолютной. Главное соотношение:

(020 – 030) х Ставка из 010 = 040

То есть применяется формула "(Доходы – вычеты) х ставка = исчисленный налог".

Может возникнуть идея рассчитывать строку 040 не из налоговых регистров, а принудительно по данной формуле. В этом случае контрольное соотношение будет соблюдаться с абсолютной точностью. Но так поступать неверно. Ведь НДФЛ округляется до полного рубля по каждому сотруднику. И если округлять НДФЛ, рассчитанный сразу по всем работникам, может возникнуть расхождение.

Пример

Сотрудники получили за 2 квартал следующие доходы: первый - 113 989 руб., второй - 254 058 руб., третий - 175 889 руб. Вычетов у них нет.

НДФЛ, округленный до полного рубля, равен 14 819 руб., 33 028 руб., 22 866 руб. Общий налог - 70 713 руб.

Суммируем все доходы и умножим их на ставку. Получится с учетом округления 70 712 руб., что на рубль меньше.

Как суммировать НДФЛ в разделе 2. Как мы уже говорили, НДФЛ округляется до полного рубля по каждому работнику. Это правило необходимо учитывать и при заполнении строк 140 раздела 2 расчета.

Если у доходов строки 100-120 совпадают, то они суммируются в графе 130. Но НДФЛ с них надо считать не суммарно, а отдельно по каждому сотруднику. Если посчитать налог со всей суммы в строке 130, то может возникнуть расхождение по тому же принципу, что и в вышеприведенном примере. В данном случае никаких погрешностей не предусмотрено, поэтому при расчете строк 140 необходимо тщательно распределять доходы по работникам.

Не нужно задвоения доходов в разделе 2. Доходы попадают в раздел 2 расчета 6-НДФЛ за 2 квартал, если срок перечисления НДФЛ с них (строка 120) выпадает на второй квартал. Налоговая служба высказала эту позицию в письме от 15.12.2016 № БС-4-11/24063. До этого официальных разъяснений не было, и большинство компаний поступали наиболее логичным образом: заносили доходы в раздел 2 исходя из даты удержания НДФЛ в строке 110.

Если начать применять рекомендацию ФНС России только со 2 квартала, то в расчет за 2 квартал могут попасть доходы, которые уже присутствовали в отчетности за 1 квартал. Например, зарплата за март выплачена 31 марта. Соответственно, срок перечисления НДФЛ выпадает на следующий рабочий день – 3 апреля. Компания зафиксировала мартовскую зарплату в расчете за 1 квартал. Дальше решила поступать по новой методике налоговиков. В этом случае зарплату за март, по идее, нужно поставить и в расчете за 2 квартал, ведь срок перечисления относится к данному кварталу. Но это рискованно: проверочная программа инспекции сравнит удержанный налог в обоих расчетах с реальными перечислениями. Так что удержанный налог окажется в два раза больше перечисленного, и налоговики начислят компании пени. Поэтому необходимо следить, чтобы одни и те же доходы не попадали в раздел 2 расчета за разные периоды.

Кстати, из-за разъяснения ФНС возникает расхождение в отражении переходящих доходов в разделах 1 и 2. Ведь если налог удержан в одном периоде, срок его перечисления может попасть уже на следующий период.

Предположим, компания выдает зарплату в последнее число каждого месяца. Тогда срок перечисления выпадает уже на следующий месяц. И в разделе 2 расчета за 2 квартал появится зарплата за март, апрель, май. А июньская зарплата перейдет в раздел 2 уже за девять месяцев.

Между тем, в строке 070 отразится налог с зарплаты за все шесть месяцев. Это может показаться нелогичным: ведь налог удержан в предыдущем периоде, а присутствует в разделе 2 расчета за текущий. Многие бухгалтеры даже заявляли об ошибках, когда программы после выхода разъяснения ФНС стали формировать раздел 2 исходя из строки 120. Но такова позиция налоговой службы, и безопаснее ей следовать.

6-НДФЛ за 2 квартал (полугодие) 2017 года: конкретные примеры заполнения

Теперь остановимся на нюансах заполнения расчета 6-НДФЛ в различных ситуациях.

У компании есть подразделения . 6-НДФЛ надо составить отдельно по каждому обособленному подразделению. Доходы и НДФЛ необходимо распределить по расчетам в зависимости от того, в какую инспекцию компания платила налог.

Есть только начисленные доходы . Если за все полугодие компания только начисляла доходы, но не выплачивала их, то удержанный налог (140) будет нулевой. Доходы и начисленный НДФЛ с них попадут, как обычно, в строки 020 и 040. А раздел 2 можно не заполнять (письмо ФНС России от 24.05.2016 № БС-4-11/9194@). Правда, при сдаче электронного расчета файл без раздела 2 не проходит проверку. В этом случае можно поставить произвольные даты из второго квартала: все равно налог нулевой, и эти даты ни на что не влияют.

Зарплату выдают с опозданием . В этом случае правила заполнения строк 020 и 040 не меняются: ведь компания продолжает регулярно начислять зарплату. А вот в 070 попадет только тот НДФЛ, который компания удержала в первом полугодии. В разделе 2 нужна фактически выданная зарплата, срок перечисления налога с которой выпадает на апрель – июнь. Не имеет значения, когда зарплата начислена. Даже заработную плату за 2016 год, выданную в апреле, необходимо отразить в строке 070 и в разделе 2.

Отпускные начислены, но не выплачены . Если компания только начислила, но не выплатила отпускные, показывать их не надо ни в одной строке расчета. Ведь, в отличие от зарплаты, дата фактического получения отпускных – день их выдачи на руки (подп. 1 п. 1 ст. 223 НК РФ). А пока эта дата не наступила, доход в 6-НДФЛ показывать рано. Правило применимо и ко всем остальным доходам с аналогичной датой фактического получения. А это вознаграждение по договору подряда, больничное пособие, материальная помощь и т.д.

Компания выдала премию . У трудовой премии дата фактического получения дохода в строке 100 - последний день периода (месяца, квартала, года), за который она начислена (письмо ФНС России от 24.01.2017 № БС-4-11/1139@). У нетрудовой премии – дата реальной выплаты (письмо ФНС России от 01.08.2016 № БС-4-11/13984@).

Приближается июль месяц, и у предпринимателей в большинстве своем возникает вопрос, не изменился ли порядок заполнения 6-НДФЛ за 2 квартал 2017 года (бланк, образец)

. Именно об этом мы и поговорим в дальнейшем материале, который создан на основании пояснений сотрудников налоговой службы. должен быть сдан бизнесменами не позже последнего дня июля, так что самое время разобраться со всеми нюансами заполнения.

Должна включать в себя титульный листок, первый и второй разделы. В первом разделе следует представить информацию об обобщенных показателях, он составляется по нарастающей тенденции, от итоговых показателей на начало 2017. Во второй части бланка должны быть указаны сведения о датах и суммах полученной по факту прибыли, а так же об удержанных налогах с доходов физических лиц. Здесь следует представить информацию о трех последних месяцах того промежутка времени, за который сдается отчет, это может быть квартал, полугодие, год или девять месяцев.

начинается с титульного листа, который представлен на рисунке:

Далее ознакомимся с правилами заполнения основных частей документа, бланк 6-НДФЛ должен содержать определенные показатели, которые следует вводить в предусмотренные для этого клетки.

Заполнение 6-НДФЛ за 2 квартал 2017 года – раздел №1

Сама первая часть документа может быть на условных основаниях подразделена на две группы. В первую группу входят графы с 010 до 050, которые следует заполнять по отдельности относительно каждой из налоговых ставок. Если имеет место новая ставка, следует заново составлять раздел. Ко второй группе относятся графы с 060 по 090, их следует заполнять разово, для всех приведенных значений налоговой ставки, которые внесены в первый лист. Другие листы, которые были оформлены в связи с изменениями ставок налога, не должны содержать никакой информации во второй группе, достаточно просто внести прочерки. Строка 010 содержит ставку налогов, 020 – сумму прибыли, которую получили физические лица. Здесь бланк 6-НДФЛ должен содержать сведения и о тех доходах, которые полностью облагаются налогами, и о тех, где имеет место частичное налогообложение.Частичное налогообложение касается материальной помощи, которая превышает четыре тысячи за год, стоимости любого подарка, если она больше четырех тысяч, а так же суточных командировочных, если они больше установленных лимитов. Для командировки по стране лимит составляет семьсот рублей, а вот поездка за границу предполагает выплату не более двух с половиной тысяч рублей.

Отчетность 6-НДФЛ за 2 квартал 2017 года не предполагает указания необлагаемых налогами доходов в 020 графе. Речь идет о пособиях в связи с беременностью, родами, заработных платах граждан, которые не являются резидентами страны и работают за границей. 030 строчка содержит общую сумму налогового вычета, которая включает в себя:

- Стандартный, имущественный, профессиональный и социальный вычет;

- Доходы, которые не облагается налогом по правилам статьи двести семнадцать. Сюда следует записать сумму материальной помощи, которая не превышает четырех тысяч, или стоимость подарков.

Графа 070 содержит сумму удержанных налогов, а в 080 строчке следует записать ту величину НДФЛ, которую предприниматель исчислил, но не удержал. В 090 строчке прописывают сумму возвращенных налогов на основании двести тридцать первой статьи, если же таковые отсутствуют, достаточно будет проставить прочерк.

Образец заполнения 6-НДФЛ за 2 квартал 2017 года

, а именно первой части документа, можно увидеть на рисунке:

Порядок заполнения 6НДФЛ за 2 квартал 2017 года – раздел №2

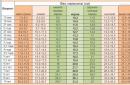

В этой части документа необходимо датировать каждый доход того или иного сотрудника, причем эта информация должна быть внесена в 100 графу. Для указания даты удержания налога используют 110 строчку, а крайний срок перечисления налоговых отчислений пишется в 120 графе. В таблице можно увидеть, какие именно даты следует указывать в каждой из этих строчек. должен содержать следующие данные:| Финансовые отчисления | 100 | 110 | 120 |

| Заработная плата | Последнее число месяца | Дата выплат финансов | |

| Выплата на отпуск | Дата денежных выплат | Дата выплат финансов | Последнее число в месяце |

| Пособия на временную нетрудоспособность | Дата денежных выплат | Дата выплат финансов | Последнее число в месяце |

| Финансовая помощь | Дата денежных выплат | Дата выплат финансов | Дата, наступившая после выплат заработных плат |

| Командировочные сверх нормы | Крайнее число месяца, когда произошло утверждение отчетности | День выдачи заработной платы | Дата рабочего дня, наступившего за днем расчета |

| Вознаграждения ГПД | Дата денежных выплат | Дата выплат финансов | Дата, наступившая после выплат заработных плат |

Заполнение 6-НДФЛ за 2 квартал 2017 года предполагает необходимость указания суммы, выплаченной рабочим в тот или иной день, в строчке 130, а вот 140 графа должна содержать сведения о сумме удержанных налогов. Из таблицы видно, что строчки 100 – 120 содержать три точных даты, которые иногда выпадают и на различные временные промежутки налоговой отчетности, или дата, когда удерживается налог с заработных плат, совпадает с днем, когда она выплачивается. Перечислить средства нельзя позже, чем на следующий день после начисления заработных плат. Например, если предприниматель начисляет оплату труда за июнь в июле, то дата, когда будут удержаны налоги, не входит во второй квартал. Получается, что 6-НДФЛ за второй отчетный период не будет содержать данные о зарплатах, которые были начислены людям в третьем периоде.

Иногда несколько доходов могут быть получена в один день, и налоги с них удержаны тогда же, но при этом оплата НДФЛ должна осуществляться в другое время. Для указания таких нюансов бланк 6-НДФЛ содержит отдельные графы – с сотой по сто сороковую, причем каждая выплата должна быть указана по отдельности. Предположим, сотрудник получил деньги 10.06 в качестве материальной помощи, а так же и в счет отпускных. Получается что и даты выдачи денег, и даты, когда с них удержали налоги, идентичны – это тот день, когда средства были выданы. Но вот оплачивать НДФЛ необходимо в разное время, для выплат действуют следующие правила:

- Финансовая помощь – крайний срок выплаты налога – следующий после выплат день, то есть 11.06;

- Отпускные начисления – крайний срок оплаты налогов – последнее число месяца, когда были выданы средства, то есть 30.06.

На рисунке можно увидеть образец заполнения бланка, а именно второго раздела документа.

Всю отчетность за этот период необходимо отправить не позже 31 июля 2017 года !

29.06.2018, 13:00

6-НДФЛ за 2 квартал 2018 года - обязательный отчет для тех работодателей, кто работает с привлечением наемного персонала. Рассмотрим назначение и порядок заполнения этой формы, а также расскажем о сроках сдачи 6-НДФЛ за первое полугодие 2018 года.

Зачем нужна форма 6-НДФЛ

Практически все бизнесмены пользуются услугами наемных работников и выплачивают им вознаграждение. Исключением являются только ИП, ведущие свое дело самостоятельно. Все остальные владельцы бизнеса платят зарплату наемным сотрудникам. Следовательно, они выполняют обязанности налогового агента по НДФЛ и должны предоставлять соответствующие отчеты. Один из таких отчетов - форма 6-НДФЛ.

До 2016 года данные для ФНС РФ предоставлялись налоговыми агентами только один раз в год в формате 2-НДФЛ. С 2016 года появилось важное нововведение - квартальная форма 6-НДФЛ. Она была введена приказом ФНС от 14.10.2015 N ММВ-7-11/ (далее - приказ № 450). В отличие от «персонифицированного» ежегодного отчета в новую форму включают информацию об удержании и перечислении платежей по компании в целом. Основная цель введения отчета - усиление контроля за налоговыми агентами.

Кто обязан сдавать 6-НДФЛ

Обязанность касается абсолютно всех налоговых агентов по НДФЛ, как организаций, так и физлиц (ИП, адвокатов, нотариусов). Таким образом, сдавать отчет должны все те, кто выплачивает облагаемые доходы физлицам. Причем отчет нужно сдавать не только при наличии выплат, но и по факту начисления зарплаты в отчетном периоде, даже если ее выплата будет произведена позднее.

Титульный лист

Этот раздел посвящен общей информации о субъекте, предоставляющем отчет и параметрам самой формы:

- Коды ИНН и КПП. Если отчитывается «обособка», то КПП приводим для того региона, где оно зарегистрировано. Если отчитывается физлицо, то КПП будет отсутствовать.

- Номер корректировки. Если самим плательщиком или проверяющими будут обнаружены ошибки в сданном отчете, то нужно отправить исправленную версию. Для того чтобы можно было отличить первоначальную версию и последующие исправления, и служит данное поле. Для первичного варианта в нем проставляем «000», затем, при наличии уточненок - «001», «002» и т. д.

- Период предоставления (код). Здесь закодирован период, за который сдают эту ежеквартальную форму. Коды берутся из приложения 1 к Порядку заполнения, утв. приказом № 450 (далее - Порядок).

Отчеты, предоставляемые в связи с ликвидацией (реорганизацией) компании, кодируют отдельно. Период в этом случае соответствует дате ликвидации (реорганизации). Для обычного отчета за полугодие нужно вставить код 31. Если же компания была ликвидирована, например, в мае, то отчет тоже считается предоставленным за полугодие. Но в этом случае проставляют специальный «ликвидационный» код 52.

- Налоговый период (год). Здесь укажите отчетный год в четырехзначном формате.

- Предоставляется в налоговый орган (код). Приводим четырехзначный код налоговой инспекции, в которую сдается отчет.

- По месту нахождения (учета) (код). Это поле отчета показывает, на каком основании налоговый агент предоставляет форму в данное подразделение ФНС. Коды берут из приложения 2 к Порядку и зависят от категории плательщика. Для физлица это - местожительство, для юрлица - местонахождение, при реорганизации - местонахождение правопреемника.

- Налоговый агент. Приводим сокращенное (при отсутствии - полное) наименование организации. Для физлица - ФИО без сокращений.

- Форма реорганизации (ликвидации) (код) и ИНН/КПП реорганизованной организации. Эти поля заполняют, если отчет сдает правопреемник ликвидированной компании. Код выбирают из приложения 4 к Порядку, он указывает на форму реорганизации (ликвидации).

- Код ОКТМО. Вносим код того муниципального образования, где находится (проживает) налоговый агент.

- Телефон для связи.

- Информация о количестве листов самого отчета и (при наличии) прилагаемых документов.

- Подпись ответственного лица с расшифровкой. Это может быть сам налоговый агент, его правопреемник или представитель. В последнем случае необходимо еще привести реквизиты доверенности.

- Дата подписания отчета.

- Блок, заполняемый сотрудником ФНС. В него включена основная информация о предоставлении отчета:

- формат предоставления;

- количество листов;

- дата принятия;

- регистрационный номер.

Раздел 1 «Обобщенные показатели»

Как и следует из названия, этот раздел посвящен сводной информации о суммах дохода и налога по всем физическим лицам, которым налоговый агент проводил выплаты. Данные заносят нарастающим итогом с начала года.

Раздел состоит из двух блоков. Первый (стр. с 010 по 050) оформляют по каждой из ставок: если выплачены доходы, облагаемые по нескольким ставкам, то стр. 010-050 повторяют столько раз, сколько ставок применяется. В случае необходимости раздел может состоять из нескольких страниц.

Стр. 060-090 показывают сводную информацию по всем ставкам и заполняют один раз. Если раздел состоит из нескольких страниц, то стр. 060-090 должны располагаться на первой из них.

Теперь подробно рассмотрим оформление каждой из строк раздела:

- Стр. 010 содержит налоговую ставку, по которой будет заполняться информация в данном блоке. Далее по стр. 020-050 следует в каждом блоке заносить суммы, относящиеся именно к этой ставке.

- Стр. 020 показывает общую сумму начисленного дохода.

- В стр. 025 приводим суммы дивидендов.

- Стр. 030 показывает суммы различных вычетов по подоходному налогу, предусмотренных НК РФ.

- Стр. 040 содержит сумму исчисленного налога.

- В стр. 045 из нее выделяют налог с дивидендов.

- В стр. 050 показываем суммы фиксированных авансовых платежей по подоходному налогу. Их вносят иностранные граждане, работающие по найму на территории РФ (ст. 227.1 НК РФ). Здесь нужно обратить внимание на то, что сумма по стр. 050 не должна превышать значение стр. 040. Если это произошло - значит при начислении или при оформлении самой формы возникла ошибка.

- Стр. 060 показывает информацию о количестве физлиц, получивших доход за отчетный период. Если кто-либо из работников был уволен, а затем принят в течение периода, то показатель строки корректировать не нужно.

- В стр. 070 суммируют весь удержанный за период налог.

- В стр. 080 приводят сумму налога, которую агент должен был удержать в течение периода, но не смог это сделать.

- Стр. 090 включает сведения о суммах, возвращенных налогоплательщикам в соответствии с требованиями ст. 231 НК РФ.

Раздел 2

Этот раздел позволяет налоговикам проверить, насколько своевременно налоговый агент исполняет свои обязанности. Он состоит из нескольких блоков, каждый из которых соответствует одной установленной дате перечисления.

В разделе 2 обозначьте информацию только по тем выплатам, для которых в течение отчетного периода наступает срок уплаты. Если по доходам, выплаченным в одну дату, имеются различные сроки, то на каждый из них оформляют свой блок.

В отличие от раздела 1, заполняемого нарастающим итогом с начала года, раздел 2 должен показывать информацию только за три последних месяца отчетного периода (письмо ФНС РФ от 15.03.2016 № БС-4-11/).

Каждый блок состоит из пяти строк. Рассмотрим подробнее, как их следует оформлять:

- Стр. 100 фиксирует дату получения дохода (ее берем из ст. 223 НК РФ). Например, при выплате зарплаты - последний день расчетного месяца.

- В стр. 110 фиксируют дату удержания налога с дохода.

- Стр. 120 содержит дату, которую НК РФ определяет для перечисления в бюджет. В большинстве случаев, в т. ч. и при выдаче заработной платы, это день, следующий за днем выплаты вознаграждения (п. 6 ст. 226 НК РФ). Но для отдельных видов выплат могут быть установлены и другие условия. Например, при оплате больничных и отпускных платеж нужно провести не позднее последнего числа месяца, в котором была выплата.

- В стр. 130 отразите сумму дохода, которая получена в дату, содержащуюся в стр. 100 (включая НДФЛ). Если получатель дохода имеет право на вычеты, то их не нужно исключать из строки 130.

- В стр. 140 приводят сумму налога, удержанную в дату, обозначенную в стр. 110.

Отражение «переходных» выплат

Много вопросов у налогоплательщиков вызывает занесение в форму «переходных» выплат. Речь идет о тех ситуациях, когда доход выплачивается в одном отчетном периоде, а налог подлежит перечислению в другом. Например, зарплата за март 2018 г. выплачена 10.04.2018.

В этом случае в отчете за 1 квартал мартовская зарплата будет отражаться только в разделе 1:

- В стр. 020 - сумма начисленной зарплаты.

- В стр. 040 - налог с этой суммы.

Вся остальная информация уже попадет в отчет за первое полугодие 2018 года:

- В стр. 70 разд. 1 - сумма удержанного налога.

- В стр. 100 разд. 2 - 31.03.2018 (датой получения дохода в виде зарплаты является последний день расчетного месяца).

- В стр. 110 разд. 2 - 10.04.2018 (налог удержан при выплате зарплаты).

- В стр. 120 разд. 2 - 11.04.2018 (установленная НК РФ дата перечисления НДФЛ с зарплаты - следующий рабочий день после выплаты).

- В стр. 130 разд. 2 - сумма начисленной заработной платы.

- В стр. 140 разд. 2 - сумма удержанного с данной выплаты налога.

Премии, отпускные и больничные

Если речь идет о премии за месяц, то ее отражают в отчете аналогично зарплате. Датой получения дохода также будет считаться последний день расчетного месяца. В случае выплаты премии вместе с месячной зарплатой обе суммы складывают и заносят в один блок в разделе 2. Если же для перечисления премии установлен отдельный день, то ее нужно показать в отдельном блоке второго раздела.

Когда премию начисляют за период, превышающий месяц (квартал или год), датой получения дохода следует считать дату фактической выплаты премии (письмо Минфина от 23.10.2017 № 03-04-06/69115). В этом случае в стр. 100 и 110 разд. 2 нужно внести дату выплаты премии, а в стр. 120 - следующий рабочий день.

При выплате отпускных и больничных НДФЛ нужно перечислить не позднее последнего рабочего дня месяца выплаты. Именно эту дату и следует заносить в стр. 120 разд. 2 для таких выплат.

Особым является случай, когда выплату отпускных производят в последний месяц отчетного периода, и завершающая дата этого месяца - выходной день. Например, если отпускные были выплачены в декабре 2017 года, то дата перечисления в бюджет переносится на первый рабочий день нового года - 09.01.2018. Поэтому эта сумма будет отражена в разд. 1 отчета за 2017 г. и в разд. 2 - отчета за полугодие 2018 г. При этом в стр. 120 следует показать дату 09.01.2018.

Порядок предоставления отчета и санкции за его нарушение

Законодательно установленный срок сдачи формы - завершающий день месяца, следующего за расчетным периодом. Это значит, что сдать отчет за первое полугодие 2018 г. нужно не позднее 31.07.2018.

Штраф за нарушение сроков предоставления составляет 1 000 руб. за каждый полный или неполный месяц (п. 1.2 ст. 126 НК РФ). В случае предоставления недостоверных данных штраф составит 500 руб. за каждый отчет (ст. 126.1 НК РФ).

По правде говоря, перечисленные выше санкции не являются особенно существенными, даже для небольших предприятий, не говоря уже о среднем и крупном бизнесе. Гораздо более чувствительной может стать блокировка расчетного счета: налоговики имеют на нее право, если просрочка превысит 10 дней (п. 3.2 ст. 76 НК РФ).

Выводы

Форма 6-НДФЛ за 2 квартал (первое полугодие) 2018 года служит для оперативного контроля за выполнением налоговыми агентами обязанностей по перечислению подоходного налога. Она показывает суммы дохода, начисленного и удержанного налога и установленные сроки перечисления. В случае возникновения сложностей по ее оформлению следует в первую очередь обращать внимание на установленную дату перечисления НДФЛ для данного вида дохода. Если вопрос все равно остался - нужно руководствоваться письмами контролирующих органов, разъясняющих соответствующее положение инструкции.

6 НДФЛ за 2 квартал 2018: сроки сдачи – истечение месяца после отчетной даты. За просрочку инспекция оштрафует. Проверьте, сдвигается ли срок сдачи в 2018 году?

Читайте в статье:

9 месяцев

Отчет 6-НДФЛ за полугодие сдали позже срока – 1 октября. Так как отчетный срок истек 31 июля, задержка составила 2 месяца, а штраф - 2000 рублей.

Эти сроки сдачи неактуальны для фирм и предпринимателей, которые вообще не должны отчитываться. Речь идет о тех организациях и ИП, которые не вознаграждали физлиц за отчетный период в денежной или неденежной формах. Такие фирма или предприниматель не считаются налоговыми агентами, а значит, не должны отчитываться в инспекцию по форме 6-НДФЛ.

Однако, чтобы инспекция по ошибке не заморозила банковский счет, безопаснее письменно сообщить ей об отсутствии обязанности отчитываться. Письмо можно составить в произвольной форме – например, такое:

Сроки сдачи 6 НДФЛ в 2018 году для организаций

Фирмы и предприниматели отчитываются в одни и те же сроки по НК РФ с учетом переноса на следующий рабочий день. Эти сроки смотрите в таблице 2.

6 НДФЛ за 2 квартал* 2018 года: сроки сдачи

Месяц, следующий за полугодием – это июль. Его последний день – 31 число – является рабочим. Значит, срок отчитаться за 2 квартал 2018 года приходится на 31 июля 2018 года.

Ошибки при представлении 6-НДФЛ

Таблица 3. Ошибки при сдаче 6-НДФЛ

|

Неправильно |

Правильно |

|

Сдать отчет о сотрудниках подразделений в инспекцию по местонахождению центрального отделения |

Сдать отдельные отчеты: – о сотрудниках центрального отделения – в инспекцию по его местонахождению; – о сотрудникам подразделений – в инспекции по месту нахождения подразделений, даже если подразделения не сами выплачивают вознаграждения |

|

Сдать предпринимателю при совмещении ЕНВД и УСН единый отчет в инспекцию по месту деятельности |

Сдать отдельные отчеты по сотрудникам: – связанным с ЕНВД – в инспекцию по месту ведения предпринимательства; – связанным с УСН – в инспекцию по месту прописки ИП |

|

Сдать отчет в бумажной форме при численности сотрудников 25 и более |

Сдать отчет в электронной форме по ТКС |

|

Сдать только один отчет при изменении юрадреса |

Сдать в новую налоговую два отдельных отчета: – по прежнему ОКТМО – за время до регистрации по новому юрадресу; – по новому ОКТМО – за время с даты регистрации по новому юрадресу |

|

Сдать общий отчет за головное и обособленное отделения |

Сдать два отдельных отчета в инспекции по местонахождению головного и обособленных отделений |

____________________

Вложенные файлы

- Бланк формы 6 НДФЛ.xls

- Образец формы 6 НДФЛ.xls

- Бланк письма о несдаче формы 6-НДФЛ.doc

- Пример письма о несдаче формы 6-НДФЛ.doc